2016년 6월 금속산업 동향

거시 경제

브렉시트 국민투표, ‘탈퇴찬성’ 가결

영국의 유럽연합 탈퇴 여부를 묻는 브렉시트(Brexit : Britain+Exit의 합성어) 국민투표에서 예상을 깨고 52%가 탈퇴에 찬성해 영국의 유럽연합 탈퇴가 확정됨.

당초 브렉시트 국민투표는 현 보수당 정권이 총선(13년) 공약으로 제시한 것으로, 실제 탈퇴보다는 EU 회원국 자격을 유지하면서도 영국의 EU 내 권한을 강화시키고자 하는 의도에서 시작됨.

|

그러나 작년부터 나토군의 공격으로 무정부상태에 빠진 리비아, 시리아 등 중동의 난민들이 유럽으로 대거 몰려들면서 안 그래도 첨예한 유럽 내 ‘이민’ 갈등이 폭발했고, 그 갈등이 최고조에 이른 현 시기에 투표가 진행됨. 선거 며칠 전 탈퇴를 반대하던 콕스 하원의원(노동당) 피살 사건으로 탈퇴 찬성 흐름이 꺾이는 듯 했으나, 예상을 뒤엎고 52%의 지지를 얻음.

<브렉시트의 영향>

일단 설마 하던 브렉시트가 현실화되면서, 금융시장이 크게 요동침. 극단적 안전자산 선호현상이 발생하며 미일 국채, 달러와 엔화, 금값 등이 폭등했고, 파운드화, 세계 증시, 개도국 통화는 급락.

영국은 유럽연합에 속해 있으나 유로존(유로화 사용지역)에 속해 있지 않으며, 영국은 92년 파운드화 위기 당시 EU 통화동맹을 탈퇴해 현재 유로화가 아닌 자국 통화(파운드)를 사용하고 있음. 이러한 점에서 영국의 EU 탈퇴는 그렉시트(그리스의 유로존 탈퇴)의 경우와는 다소 다른 측면이 존재.

그러나 영국의 탈퇴는 유럽연합 내 다른 나라들의 민족적 정서를 자극할 가능성이 매우 높으며, 이에 따라 경제위기와 유로화 문제, 난민 문제로 위기에 빠진 유럽연합이 분열-해체로 가는 시작이 될 수 있음.

유럽 내 경제규모 2위인 영국이 탈퇴하면 유럽연합은 사실상 ‘유럽대륙 연합’으로 축소되고, 경제 규모의 감소, 재정 축소로 약화될 수밖에 없음. 또한 영국과 EU가 새로운 경제관계(관세, 무역협정 등)를 재정립하는 과정에 적지 않은 비용이 들 것이며, 이러한 문제들로 인한 국제 투기자본의 혼란으로 금융시장이 요동치게 될 것.

<미약한 세계경제 회복세에 직격탄>

단기적으로 유럽연합 질서 붕괴와 전세계적인 신자유주의 질서 붕괴에 따른 투기자본의 공포가 세계 금융시장을 흔들고, 이것이 실물 경제에 파급되는 양상이 주되게 나타날 것으로 보임.

장기적으로는 반세계화, 자국 이기주의 흐름이 대두하면서 전세계 교역량 감소 등 1930년대 대공황 이후 국면 도래 가능성 존재.

미국의 금리인상은 더 늦어질 가능성이 높아짐.

한국 경제는 단기적으로 볼 때 미국의 금리인상 연기, 달러 및 엔화 강세와 원화 약세 등으로 일정 반사이익이 예상되나, 장기적으로는 반세계화-자국우선주의 흐름에 따른 교역 감소가 수출 중심의 경제 체제에 큰 타격을 줄 가능성이 높음.

<엔화 강세.. 102엔대 진입>

엔화가치는 브렉시트 이후 더욱 강세를 보이며 달러 당 106엔에서 102엔대로 급등.

|

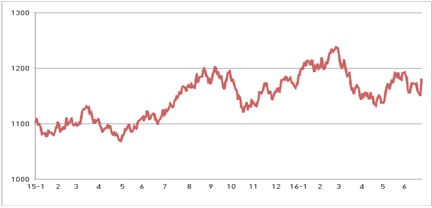

<원달러 환율 급등>

하락세를 보이던 원달러 환율은 브렉시트에 따른 국제 투기자본의 증시 이탈로 1,150원대에서 24일 단숨에 1,180원 수준까지 급등.

|

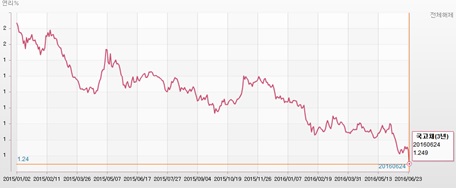

<시중금리 급락>

안전자산 선호현상이 강화되면서 시중금리는 급락.

|

美, 금리 동결

미 연준, 14~15일 통화정책회의(FOMC)에서 기준금리를 0.25%로 동결하고 기준금리 전망도 하향 조정, 금리인상이 더욱 느려질 것임을 시사.

옐런 미 연준 의장은 회의 직후 기자간담회에서 ‘고용지표 악화’, ‘브렉시트 우려’, ‘물가부진(미미한 상승률)’을 금리 동결의 이유로 제시. 특히 전월비 평균 14~15만명 증가 수준이었던 비농업부문 고용이 3.8만명 증가로 급락하면서 금리 인상의 명분이 사라짐.

그는 “모든 FOMC에서 금리를 인상할 수 있다”고 언급했으나, 금융권에서는 올해 내 0~1회 정도의 금리인상을 예상하고 있음.

연준은 성장률 전망도 기존의 <올해 2.2%, 내년 2.1%>에서 <올해 2.0%, 내년 2.0%>로 낮춤.

한은 기준금리 인하

한국은행, 9일 금융통화위원회에서 예상을 깨고 기준금리를 1.5%에서 1.25%로 0.25%p 인하.

한은은 최근 경기에 대해 "수출이 감소세를 지속하고 소비 등 내수의 개선 움직임이 약화된 가운데 경제주체들의 심리도 부진했다"고 판단한 뒤, "앞으로 국내경제는 완만한 성장세를 이어갈 것으로 전망되나 대내외 경제여건 등에 비추어 4월에 전망한 성장경로의 하방 위험이 커진 것으로 판단된다"고 밝히며 금리를 인하함.

이는 정권과 재계로부터 거센 금리인하 압박을 받는 상황에서 미국이 금리 인상을 늦출 것이라는 전망이 높아지면서 이뤄진 것.

금리 인하를 통해 부동산 거품의 조정을 막고, 외자의 일정 이탈을 통한 고환율 유도를 토해 수출 재벌들에게 유리한 환경을 조성하겠다는 금융정책 기조가 계속 유지되고 있음.

산업

자동차

현대차 5월 실적 개선세

<내수, 해외판매 모두 급증>

5월 현대차는 국내 6만 827대, 해외 36만8253대로 총 42만9080대를 판매.

전년 동월비로 국내 판매는 10.6%, 해외판매는 10.4% 각각 증가해 총 판매가 10.4% 증가.

4월에 비해 국내판매 증가율(-5.7 → 10.6%), 해외판매 증가율(-5.5% → 10.4%), 총판매 증가율(5.5% → 10.4%)이 모두 크게 개선됨.

신형 아반떼와 싼타페, 포터가 내수판매 증가를 견인. 특히 포터는 3개월 연속 전체 판매량 1위를 기록.

중국, 유럽 등지에서 신차 출시와 환율 효과 등으로 판매가 급증세를 기록하며 그간의 해외판매 실적 부진을 만회.

해외판매 중 수출분은 8만7425대, 해외생산 분은 28만 828대를 기록.

전년 동월비로 수출은 6.3% 감소했고, 해외생산은 16.9% 급증.

4월에 비해 수출 증가율(-18.9% → -6.3%), 해외생산 증가율(0.2% → 16.9%)이 개선됐으며, 특히 해외판매는 급증세로 전환됨.

국내생산(내수+수출) 분은 14만8252대를 기록, 전년 동월비 소폭(0.01%) 감소.

국내생산(내수+수출) 분은 전체 생산 중 34.6%의 비중을 차지, 4월(36.3%)에 비해 비중이 감소.

<누적 실적 감소세 지속, 감소폭은 개선>

1~5월 누적으로는 국내 판매 28만1154대, 해외판매 166만8180대로 총 194만9334대를 판매.

전년 동기대비로 국내 판매는 2.9% 증가했으나, 해외판매가 3.9% 감소해 총 판매는 3.0% 감소.

1~4월 누적실적에 비해 국내판매(전년 대비 증가율 0.9% → 2.9%), 해외판매(-7.3% → -3.9%)와 총판매(-6.2% → -3.0%)가 모두 개선됨.

1~5월 누적으로 수출은 41만7257대, 해외생산은 125만 923대를 기록.

전년 동기대비로 수출은 14.9% 감소했고, 해외생산은 0.5% 증가.

1~4월 누적실적에 비해 수출(-16.9% → -14.9%), 해외생산(-3.4% → 0.5%) 모두 개선됐으며, 특히 누적 해외생산은 증가세로 전환됨.

1~5월 누적으로 국내생산(내수+수출) 분은 69만8411대를 기록, 전년 동기대비 8.5% 감소하며 감소율이 소폭 줄어듬(-10.6% → -8.5%).

1~5월 누적 국내생산(내수+수출)은 전체 생산에서 35.8%를 차지. 4월까지(36.2%)에 비해 감소.

기아차, 내수 호조, 해외 부진

<내수 급증, 해외판매는 감소세 지속>

5월 기아차는 국내 4만7614대, 해외 19만5985대로 총 24만3599대를 판매.

전년 동월비로 국내 판매가 19.0% 증가했으나, 해외판매가 3.0% 감소하며 총 판매는 0.6% 증가에 그침.

4월에 비해 국내판매 증가율(12.7% → 19.0%), 해외판매 증가율(-15.9% → -3.0%), 총판매 증가율(-11.4% → 0.6%)이 모두 개선됨.

해외 판매 중 수출 분은 7만9185대, 해외생산 분은 11만6800대를 기록.

전년 동월비로 수출은 17.4% 감소했고, 해외생산은 10.0% 증가.

4월에 비해 수출 증가율(-25.4% → -17.4%)은 소폭 개선됐고, 해외생산 증가율(-6.8% → 10.0%)은 증가세로 전환됨.

국내생산(내수+수출) 분은 12만6799대를 기록, 전년 동월비 6.6% 감소. 4월(-14.8%)에 비해 소폭 개선됨.

국내생산(내수+수출)은 전체 생산 중 52.1%의 비중을 차지, 4월(54.6%)에 비해 감소.

<누적 실적 감소세 지속, 감소폭은 줄어>

1~5월 누적으로 국내 판매는 22만4244대, 해외판매는 96만6130대로 총 119만 374대를 기록.

전년 동기대비 국내판매는 13.5% 증가했으나, 해외판매가 9.5% 감소하며 총 판매는 5.9% 감소.

1~4월 누적실적에 비해 국내판매 증가율(12.1% → 13.5%), 해외판매 증가율(-11.1% → -9.5%), 총판매 증가율(-7.5% → -5.9%) 모두 개선됨.

1~5월 누적 해외판매 중 수출 분은 41만9390대, 해외생산 분은 54만6740대를 기록.

전년 대비로 수출은 16.7%, 해외생산은 3.1% 각각 감소.

1~4월 누적실적 대비 수출 증가율(-16.6% → -16.7%)은 전월과 비슷했고, 해외생산 증가율(-6.2% → -3.1%)은 개선됨.

1~4월 누적 국내생산(내수+수출) 분은 64만3634대를 기록, 전년 동월비 8.2% 감소. 전월(-8.6%) 대비 소폭 개선.

1~4월 누적 국내생산(내수+수출)은 전체 생산 중 54.1%의 비중을 차지, 전월(54.6%)에 비해 감소.

한국GM, 신차 효과로 내수판매 급증

<내수판매 급증. 신형 말리부 판매 호조>

5월 한국GM은 내수 1만7179대, 완성차수출 3만4728대로 총 5만1907대를 판매(**CKD 제외 : 한국GM은 지난 4월 실적부터 전체 생산의 50%에 달하는 CKD 수출 통계를 실적 자료에서 삭제).

전년 동월비 내수 판매가 40.8% 급증했으나, 완성차 수출이 18.2% 감소해 총 판매는 5.1% 감소.

4월에 비해 완성차수출 증가율(-8.6% → -18.2%)은 악화됐으나, 내수판매 증가율(10.2% → 40.8%)은 크게 개선되며 총 판매 증가율(-13.1% → -5.1%)도 개선됨.

5월 하순부터 시작된 신형 말리부 판매가 3,340대를 기록, 스파크(8.543대, 114.4%↑)와 함께 내수 판매 실적을 견인.

수입차인 임팔라는 4월 861대가 판매되어 3월(1,323대)에 비해 감소.

<누적 실적 증가세로 전환 임박>

1~5월 누적으로는 내수 6만8721대, 완성차수출 18만3714대로 총 25만2535대를 판매.

전년 대비 내수판매는 16.2% 증가했으나, 완성차수출은 5.1% 감소해 총 판매가 0.1% 감소.

4월까지의 누적실적에 비해 완성차수출 증가율(-1.4% → -5.1%)은 악화됐으나, 내수 판매 증가율(9.8% → 16.2%)이 개선되며 총 판매 증가율(-6.1% → -0.1%)도 개선됨.

<사측, “캡티바 생산 중단.. 수입해 판매”>

한국GM 사측, 임단협 11차 교섭에서 차세대 캡티바를 2017년 말부터 수입차로 판매하겠다고 노조 측에 전달.

현재 캡티바는 부평2공장에서 신형 말리부와 함께 생산되고 있음. 앞서 한국GM은 노조의 임팔라 국내 생산을 거부한 데 이어 캡티바까지 수입해 판매하겠다고 나서고 있어, 국내 생산을 계속 축소시키는 흐름이 지속되고 있음.

르노삼성, 신차 효과로 판매 호조

<내수 급증, 수출도 개선>

5월 르노삼성은 내수 1만1004대, 수출 1만3109대로 총 2만4113대를 판매.

전년 동월비로 내수는 68.2%, 수출은 6.3% 각각 증가해 총 판매는 27.8% 증가.

4월에 비해 내수판매 증가율(21.6% → 68.2%), 수출증가율(-17.9% → 6.3%), 총 판매 증가율(-6.0% → 27.8%)이 모두 크게 개선됨.

<신차 SM6 판매 호조>

내수의 경우 신차 SM6가 7.901대나 판매되어 내수 판매 급증세를 이끌었고, SM7의 판매(602대)도 전년동월비 100.7% 증가. 반면 QM3는 1,100대가 팔려 전년 동월비 50.0% 급감. 이에 따라 4월 내수 판매량에서 QM3의 비중은 10.0% 수준에 그침. 나머지 차종의 판매도 모두 급감.

수출의 경우 SM5, SM7의 수출이 없었고, SM3(164대), QM5(59대)의 수출이 미미했으나, SM6(203대)와 QM6(483대)의 수출이 개시되었고, 닛산 로그의 수출이 1만2200대를 기록하며 증가세를 이끔.

닛산 로그의 수출량(1만2200대)는 전체 수출에서 93.0%를 차지, 전월(96.7%)에 비해 비중이 감소.

<누적 실적 다시 증가세로>

1~5월 누적으로는 내수 3만6139대, 수출 6만4055대로 총 10만 194대를 판매.

전년비 수출이 2.2% 감소했으나, 내수가 18.5% 증가해 총 판매는 4.3% 증가. 총 판매가 다시 증가세를 회복.

4월 누적 실적에 비해 내수판매 증가율(4.9% → 18.5%), 수출 증가율(-3.3% → -2.2%)이 모두 개선되며 총 판매 증가율(-0.8% → 4.3%)이 증가세로 회복됨.

1~5월 누적으로 QM3의 내수 판매 비중은 13.4%를 기록했고, 전체 수출 대비 닛산 로그의 판매비중은 96.6%를 기록.

쌍용차 판매 호조 지속

<내수 급증, 수출 감소세 지속>

5월 쌍용차는 내수 9,191대, 수출 4,091대로 총 1만3282대를 판매(CKD 포함).

전년 동월비로 수출이 3.3% 감소했으나, 내수가 18.5% 증가하며 총 판매는 10.8% 증가.

4월에 비해 수출 증가율(-1.6% → -3.3%)이 다소 악화됐으나, 내수판매 증가율(12.3% → 18.5%), 총판매 증가율(7.4% → 10.8%)은 개선됨.

내수의 경우 티볼리가 5,490대 판매(전년동월비 59.7% 증가)되며 증가세를 견인했고. 이외 코란도 투리스모(3.3%)를 제외한 나머지 차종들은 모두 내수판매가 감소.

1~5월 누적으로는 내수 4만 946대, 수출 19,464대로 총 6만 410대를 판매.

전년 대비로 내수가 10.7%, 총 판매가 5.2% 각각 증가했으나, 수출은 4.8% 줄어들며 감소세를 지속.

<티볼리 판매 순항 지속>

티볼리는 5월 5,490대가 판매되며 전년 동월비 59.7% 증가. 5월 내수 판매량 중 티볼리의 비중은 59.7%를 기록, 4월(58.9%)에 비해 소폭 상승.

티볼리의 5월 수출량은 2,055대로 전년동월비 5.1% 증가. 5월 전체 수출 분 증 티볼리의 비중은 50.2%를 기록, 4월(55.7%)에 비해 줄어듬.

3월부터 티볼리 에어의 판매가 시작되며 티볼리의 내수 판매와 수출은 안정적 수준을 지속하고 있음.

수입차 판매 소폭 회복

<5월 판매 소폭 증가>

5월 수입차 신규등록대수는 1만9470대를 기록, 전년 동월비 5.9% 증가. 판매량이 다시 증가세로 회복됨.

수입차의 5월 국내 시장점유율은 QM3(1,100대)와 임팔라(861대)를 국산차로 분류 시 11.8%, 수입차로 분류 시 13.0%를 기록. 각각 11.3%, 12.9%였던 4월에 비해 증가.

BMW가 4,651대(전년동월비 증가율 0.0%)로 가장 많이 팔렸고, 벤츠(3,148대, -10.8%), 아우디(2,336대, 54.9%), 폭스바겐(2,326대, -7.8%), 랜드로버(932대, 162.5%), 포드(854대, -9.2%), 혼다(756대, 108.8%), 미니(748대, 12.1%), 도요다(704대, 25.7%), 렉서스(604대, 5.8%) 등의 순으로 판매됨.

5월 국가별(브랜드 기준)로는 독일차 1만2791대(점유율 65.7%), 일본차 2,718대(14.0%), 영국차 1,908대(9.8%), 미국차 1,359대(7.0%) 등의 순으로 판매됨. 전년 동월비로 영국차(57.7%), 일본차(22.2%), 독일차(1.7%)의 판매가 증가했고, 미국차(-9.4%)의 판매가 감소함.

4월에 비해 독일차(62.3% → 65.7%), 영국차(9.2% → 9.8%)의 점유율이 증가했고, 일본차(15.2% → 14.0%), 미국차 (8.6% → 7.0%)의 비중은 감소. 유럽차 비중은 79.1%를 기록, 전월(76.1%)에 비해 증가.

<누적 실적 감소세 지속.. 감소폭은 줄어>

1~5월 누적으로는 9만3314대를 판매, 전년 대비 2.3% 감소. 감소세가 지속됐으나 그 폭은 다소(-4.3% → -2.3%) 줄어듬.

1~5월 누적 시장점유율은 QM3(4,859대), 임팔라(7,027대)를 국산차로 분류 시 12.5%, 수입차로 분류 시 14.1%를 기록, 각각 전월 누적실적인 12.7%, 14.5% 대비 감소.

1~5월 누적 국가별(브랜드 기준) 차량 판매는 독일차가 6만 552대(점유율 64.9%), 일본차가 1만2550대(13.4%), 영국차 9,082대(9.7%), 미국차 7,140대(7.7%)를 기록. 전년 대비로 영국차(증가율 35.3%), 일본차(9.9%)의 판매가 증가했고, 미국차(-2.6%), 독일차(-7.6%)의 판매가 감소. 유럽차 비중은 78.9%로 변동이 없었음.

4월까지의 누적실적에 비해 독일차(64.7% → 64.9%), 일본차(13.3% → 13.4%)의 점유율이 소폭 상승했고, 영국차(9.7%)는 변동이 없었으며, 미국차(7.8% → 7.7%)로 감소.

조선

5월 선박발주 급감세 지속

<한국 6위에 그쳐... 삼성重, 5개월 간 수주‘0’>

국제 조선-해운 조사기관 클락슨에 따르면, 5월 전세계 선박발주량은 38척, 106만CGT(표준화물선환산톤수)를 기록.

국가별로는 독일이 크루즈선 3척과 로로(카페리)선 5척 등 총 8척, 59만CGT를 수주해 지난달 가장 많은 수주실적을 올렸고, 2위와 3위는 루마니아와 베트남이 각각 차지. UAE의 토파즈 에너지(Topaz Energy)라는 선사에서 루마니아와 베트남에 있는 조선소에 1만5천DWT급 화물선 15척을 나눠서 발주했고 이중 9척을 수주한 루마니아가 14만CGT로 2위, 6척을 수주한 베트남이 9만CGT로 3위에 오른 것.

이어 중국이 2,500TEU 컨테이너선 4척, 8.3만CGT를 수주해 4위에 올랐고 일본은 컨테이너선 2척과 LPG선 2척 등 총 4척, 7만7천CGT를 수주해 5위를 기록.

우리나라는 현대중공업그룹 계열사인 현대미포조선이 4만DWT급 화학제품운반선 2척, 대선조선이 6,500DWT급 화학제품운반선 2척 등 총 4척, 5만6천CGT를 수주하는 데 그침. 현대중공업(현대삼호중공업 포함)과 삼성중공업은 수주가 없었으며, 대우조선해양은 방산 분야 외에 수주 실적이 없었음. 특히 삼성중공업은 올해 들어 5개월 동안 단 한 건의 수주 실적도 올리지 못함.

1~5월 누계 수주 실적을 보면 1위는 63척, 200만CGT를 수주한 중국이 차지. 이중 11척, 27만CGT를 제외하면 모두 자국에서 발주된 물량으로, 중국조차 현재 자국 선사들의 지원으로 수주 절벽을 해결하고 있는 상황.

2위는 크루즈선만 8척, 89만CGT를 수주한 이탈리아가, 3위는 크루즈선 5척과 로로(카페리)선 5척, 71만CGT를 차지한 독일이 각각 차지. 이어 프랑스가 크루즈선 2척, 33만CGT를 수주해 4위를 차지. 올해 1∼5월에 전 세계에서 발주된 크루즈선은 15척, 179만CGT로 파악됐다. 올해 전체 발주량 498만CGT의 36.4%가 크루즈선인 셈. 로로선과 카페리선을 포함하면 38척, 219만CGT에 달함.

뒤이어 일본이 1∼5월 누계 수주 15척, 31만CGT로 5위를 차지했고, 한국은 14척, 27만CGT로 6위에 그침.

국가별 수주잔량은 중국이 3,717만CGT, 한국이 2,554만CGT, 일본이 2,228만CGT로 감소 추세를 지속.

|

|

조선해운 구조조정 가속화

정부, 7일 구조조정 추진현황 및 계획 발표.

<한은 발권력 동원 조선-해운사에 투입>

조선과 관련해 정부는 구조조정의 지휘부로 <산업경쟁력 강화 관계장관회의>를 신설 운영하고, 국책은행 자본확충을 위해 정부와 한국은행이 11조원 한도의 <국책은행자본확충펀드>를 조성키로. 한은이 10조원, 정부가 1조원을 부담. 산업은행, 수출입은행도 자체 구조조정을 진행키로. 정부는 현재 5~8조원 규모의 자본확충이 필요할 것으로 예상하고 있음.

<총수 책임은 모르쇠 한 채 대량해고 강행>

현재 현중이 3.5조원, 삼성중이 1.5조원, 대우조선이 5.3조원의 자구안을 제출한 상황. 자구안에는 소위 ‘물량팀’으로 불리는 파견직 노동자들에 대한 대대적인 해고(계약해지)와 희망퇴직, 분사 등 정규직 노동자들에 대한 대대적 정리해고 방안이 모두 포함돼 있음.

반면 대우조선의 위기를 초래한 박근혜 정권과 금융기관장들, 현대중공업의 대주주 정몽준, 삼성중공업의 대주주 이재용, 각 사 경영진들에 대한 책임 추궁은 거의 보이지 않는 상황.

이에 따라 일방적 구조조정에 반대하여 대우조선 노조가 파업 찬반투표를 진행하고, 현대중공업 노조가 17일 대대를 열어 쟁의발생 결의를 추진하는 등 투쟁이 확대되고 있음.

한편, 대량 해고가 예상되는 파견 노동자들에 대해 정부는 고작 조선업에 대한 특별고용지원업종 지정만을 제시. 이는 실업급여 수령 기간을 수 개월 연장하는 데 불과해, 해당 노동자들의 생존권 보장에 극히 미흡한 수준.

<땜질 처방.. 향후 더 큰 위기 올 수도>

그간 세계 경제 장기침체로 인한 수요 감소로 조선 3사 중 1개 혹은 2개를 정리해야 한다는 지적이 있어왔으나, 정부는 “모두 다 살리겠다”며 한국은행의 발권력까지 동원하는 꼼수를 동원, 국회의 감시를 피해 땜질식 재벌 살리기, 재벌 퍼주기에 나섬. 이러한 땜질 대응은 향후 조선 경기가 살아나지 않을 경우 최근 법정관리에 들어가며 사실상의 공적자금인 4.5조원을 날린 STX조선의 선례처럼 더 큰 위기를 낳을 가능성이 적지 않음.

철강

국내 철강사 가격 인상.. 오래 가기 어려울 듯

현대제철, 6월 중순 열연 가격을 톤당 5~7만원 인상한 데 이어, 포스코도 7월 톤당 3만원을 인상할 방침.

앞서 현대제철은 지난 3월과 4월 각각 2만원, 3만원 열연 가격을 올린 바 있어 상반기에 만 최대 12만원을 인상한 셈. 포스코도 올 1분기 열연 가격을 톤당 2만~3만원 올림.

철강업계가 모처럼 철강재값 인상에 나선 것은 중국 정부가 자국 철강업계에 대한 구조조정으로 감산에 나선데 따른 것. 중국 업체들이 공급량을 줄이면서 철강재 가격은 반등하기 시작했고 국내 철강재값도 인상할 수 있었던 것. 상반기 철강재 원료인 철광석 가격이 상승세를 탄 것도 가격 인상요인.

그러나 이러한 철강재 가격 인상 수준은 기대에 미치지 못할 것으로 전망됨. 철광석 가격이 하락세로 돌아섰고, 또한 중국 업체들이 다시 공급량을 늘리면서 가격이 하락하고 있기 때문. 실제 국내 철강 시장에서 중국산 저가 공세는 여전히 계속되고 있음. 국내 건설 경기가 회복세를 보이자 중국산 철강재가 국산보다 20%가량 싸게 풀리면서 국내 시장 점유율이 30%를 웃돌고 있는 상황.

미국이 중국산 철강 제품에 대한 500% 수준의 반덤핑관세 부과에 나선데 이어 아예 중국 철강제품의 전면 금수 조치를 추진하고 있는 것도 변수. 미국이 중국산 철강 수입을 전면 금지해 단기적으로 국내 철강업계가 중국산이 빠져나간 자리를 차지하면서 반사이익을 얻을 수 있으나, 미국이 중국 뿐 아니라 우리나라 철강제품에도 반덤핑 관세를 매길 가능성이 적지 않음. 실제로 미국은 중국산 내부식성 철강제품에 반덤핑관세를 부과하면서 한국산에도 최대 48%의 관세를 부과키로 함.

또한 미국에서 밀려난 중국산 철강재가 우리나라도 밀려들어온다면 한국 철강업계에 오히려 더 큰 문제가 될 수 있음. 공급 과잉에 시달리고 있는 중국 업체들이 팔데가 없어진 철강제품을 한국은 물론 아시아 시장에서 저가로 쏟아낼 수 있다는 것.

동국제강, 재무구조개선약정 졸업

동국제강, 주채권은행인 산업은행으로부터 2016년 재무구조 평가 결과에 따라 재무구조개선약정 종료를 통지받음. 동국제강은 철강업황 부진에 따른 수익성 악화로 14년 6월18일 재무구조 개선 약정을 맺은 바 있음.

당초 재무구조개선 기간으로는 3년이 설정됐고, 유상증자를 통해 1500억원의 자금을 조달하는 내용 등이 포함됨. 이후 약정 기간 동국제강의 영업실적과 재무지표는 개선 추세를 보임. 재무구조개선 약정을 맺은 14년 203억원의 영업손실을 낸 동국제강은 작년에 1,936억원의 영업이익을 올려 흑자전환에 성공했고, 1분기엔 전년 동기 대비 565억원의 영업이익을 내 2015년 2분기(539억원) 이후 4개 분기 연속 흑자행진을 이어감. 이에 따라 2013년 말 247.8%이던 부채비율은 지난 1분기 말 189.8%로 낮아짐