2016년 7월 금속산업 동향

2016년 6월 금속산업동향

금속노조 노동연구원

거시 경제

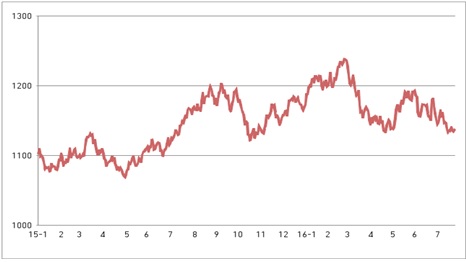

원달러 환율 하락

|

- 원달러 환율은 하락 추세를 보임. 브렉시트에 따른 일시적 충격이 사라지면서 1,130원대까지 하락.

시중금리 하락 추세 지속

|

- 시중금리는 브렉시트로 급락한 이래 낮은 추세를 지속.

- 브렉시트의 충격이 지나갔으나, 국내 정치 및 경기 불안 등의 요인이 안전자산 선호 현상을 지속시키고 있음.

상반기 수출 –9.9% 감소

- 올해 상반기 우리나라는 수출 2,418억불, 수입 1,925억불로 493억불의 무역흑자를 기록.

- 전년 동기대비 수출은 9.9%, 수입은 13.4% 각각 감소.

- 수출의 경우, 품목별로는 월 평균으로 선박이 전년 동월대비 42.1%, 석유제품이 35.4, 가전제품이 23.3%, 무선통신기기가 22.1% 각각 감소. 반도체 수출이 월평균 6% 늘었으나, 올초(1월 13.1%)에 비해 최근(6월 3%)들어 대폭 줄어들고 있음.

- 지역별로는 대일 수출이 전년동월비 월평균 17.6%, 대EU 수출이 6.5%, 대중 수출이 2.1% 감소했고, 대미수출만이 6.1% 증가.

- 이렇게 수출이 감소 추세를 지속했으나, 저유가에 따른 수입 감소폭이 더 커 무역수지는 큰 폭의 흑자를 기록.

강화되는 보호무역

<트럼프 “모든 FTA 재협상”>

- 트럼프, 미 공화당 대선후보 수락연설에서 “미국의 부를 자유무역협정이 갉아먹었다”, “힐러리 클린턴은 미국의 일자리를 빼앗은 한미FTA를 지지했다”, “집권하면 미국에 체결한 모든 FTA를 완전히 재협상할 것”이라고 언급하고, “동맹국이 공격받는다고 무조건 개입하지 않을 것이며, 우리가 큰 돈 들여가며 지켜주는 나라들에 합당한 비용은 내라고 요구할 것”이라며 기존의 <미군철수-방위비증액> 기조를 재확인.

<미, 가전-철강 덤핑 판정>

- 경제위기로 인한 보호무역 기조가 강화되면서 가시적 조치들이 나타나고 있음. 미 상무부는 20일 중국산 삼성전자와 LG전자의 가정용 세탁기에 대해 각각 반덤핑 예비관세 111%, 49%를 부과하고, 미 국제무역위원회(ITC)는 21일 한국산 내부식성 철강제품(도금판재류)이 최대 48%의 반덤핑 관세를 부과하기로 확정.

- 세탁기와 철강 제품 외에도 한국산 제품에 대한 제소가 이어지고 있음. 미 화학업체 이스턴케미칼은 지난달 한국산 가소제의 덤핑으로 피해를 보고 있다며 LG화학, 애경유화, 한화케미칼을 지목해 덤핑 제소했고, 구리모합금, 페로바나듐, 탄소 및 합금강판, 가소제 등 올해 들어서만 한국산 화학 제품에 대해 4건의 반덤핑 및 상계관세 제소가 이뤄짐.

30대 기업 현금성 자산, 8년 전보다 2배 이상 증가

- 김종민 더불어민주당 의원(예산결산특별위원회)은 24일 국회 예산정책처로부터 받은 ‘30대 기업집단의 사내유보금 추이' 자료를 분석한 결과, 최근 9년 간 대기업의 현금성 자산과 사내유보금이 크게 증가한 것으로 나타났다고 밝힘.

- 예정처 자료에 따르면 2007년 53조원 규모였던 30대 기업집단의 현금성 자산은 이후 꾸준히 증가해 2012년 처음 100조원을 넘었고, 2014년 소폭 줄어드는가 싶더니 2015년 다시 증가해 126조원을 기록. 2006년에는 기업의 현금성자산에 포함되는 단기금융상품 자료금액이 집계되지 않아, 기업의 현금성자산 추이는 2007년부터 파악할 수 있는 상황

|

- 30대 대기업 집단의 사내유보금 역시 2007년 155조원에서 2015년 478조원으로 크게 증가. 사내유보금은 기업의 순이익에서 배당을 뺀 나머지 금액. 특히 자산 규모가 큰 5대 대기업 집단의 사내유보금은 더 많이 증가한 것으로 나타났다. 지난해 5대 기업 집단의 사내유보금은 370조원으로, 그 규모가 8년 전의 3배 가까운 수준이었음. 삼성의 사내유보금은 143조원, 현대기아차는 101조원, SK는 46조원, LG는 35조원, 롯데는 44조원이었음.

산업

자동차

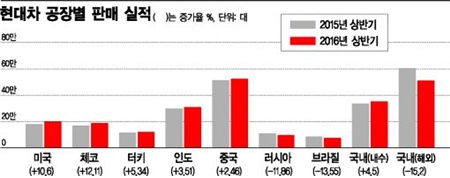

현대차 6월 실적 호조

<내수, 해외판매 모두 증가>

- 6월 현대차는 국내 6만9970대, 해외 37만4650대로 총 44만4620대를 판매.

- 전년 동월비로 국내 판매는 11.4%, 해외판매는 8.7% 각각 증가해 총 판매가 9.1% 증가.

- 5월에 비해 국내판매 증가율(10.6% → 11.4%)은 소폭 개선됐고, 해외판매 증가율(10.4% → 8.7%), 총판매 증가율(10.4% → 9.1%)은 소폭 줄어듬.

- 내수의 경우 6월까지 지속된 개별소비세 인하조치의 효과로 상반기 내내 급증세를 지속. 신형 아반떼와 투싼, 맥스크루즈, 포터가 내수판매 증가를 견인. 특히 포터는 상반기 전체 판매량 1위를 기록.

- 중국에서 신차 아반떼의 판매가 급증했고, 미국, 유럽에서 양호한 실적을 거둠.

|

<수출 감소세 지속.. 감소폭 커져>

- 해외판매 중 수출분은 9만4070대, 해외생산 분은 28만 580대를 기록.

- 전년 동월비로 수출은 16.4% 감소했고, 해외생산은 20.8% 급증.

- 5월에 비해 해외생산 증가율(16.9% → 20.8%)은 개선됐으나, 수출 증가율(-6.3% → -16.4%)은 크게 악화됨.

- 국내생산(내수+수출) 분은 16만4040대를 기록, 전년 동월비 6.4% 감소.

- 국내생산(내수+수출) 분은 전체 생산 중 36.9%의 비중을 차지, 5월(34.6%)에 비해 비중이 증가.

<누적 실적 감소세 지속, 감소폭은 개선>

- 상반기 누적으로는 국내 판매 35만1124대, 해외판매 204만2834대로 총 239만3958대를 판매.

- 전년 동기대비로 국내 판매는 4.5% 증가했으나, 해외판매가 1.8% 감소해 총 판매는 0.9% 감소.

- 5월까지의 누적실적에 비해 국내판매(전년 대비 증가율 2.9% → 4.5%), 해외판매(-3.9% → -1.8%), 총판매(-3.0% → -0.9%) 실적이 모두 개선됨.

- 상반기 누적으로 수출은 51만1277대, 해외생산은 153만1557대를 기록.

- 전년 동기대비로 수출은 15.2% 감소했고, 해외생산은 3.7% 증가.

- 5월까지의 누적실적에 비해 해외생산(전년 동기대비 증가율 0.5% → 3.7%)은 개선됐으나, 수출(-14.9% → -15.2%)은 악화됨.

- 상반기 누적으로 국내생산(내수+수출) 분은 86만2401대를 기록, 전년 동기대비 8.2% 감소하며 감소율이 소폭 줄어듬(-8.5% → -8.2%).

- 상반기 누적 국내생산(내수+수출)은 전체 생산에서 36.0%를 차지. 5월까지(35.8%)에 비해 감소.

기아차, 6월 판매 소폭 증가

<내수 급증, 해외판매는 소폭 감소>

- 6월 기아차는 국내 5만2506대, 해외 21만5984대로 총 26만8490대를 판매.

- 전년 동월비로 해외판매가 1.0% 감소했으나, 국내 판매가 16.7% 증가해 총 판매는 2.0% 증가.

- 5월에 비해 국내판매 증가율(19.0% → 16.7%)은 소폭 줄어들었으나, 해외판매 증가율(-3.0% → -1.0%), 총판매 증가율(0.6% → 2.0%)이 모두 개선됨.

- 해외 판매 중 수출 분은 9만4270대, 해외생산 분은 12만1714대를 기록.

- 전년 동월비로 수출은 20.5% 감소했고, 해외생산은 22.2% 증가.

- 5월에 비해 수출 증가율(-17.4% → -20.5%)은 악화됐고, 해외생산 증가율(10.0% → 22.2%)은 크게 개선됨.

- 국내생산(내수+수출) 분은 14만6776대를 기록, 전년 동월비 10.3% 감소. 5월(-6.6%)에 비해 악화됨.

- 국내생산(내수+수출)은 전체 생산 중 54.7%의 비중을 차지, 5월(52.1%)에 비해 증가.

<누적 실적 감소세 지속, 감소폭은 줄어>

- 상반기 누적으로 국내 판매는 27만6750대, 해외판매는 118만1362대로 총 145만8112대를 기록.

- 전년 동기대비 국내판매는 14.1% 증가했으나, 해외판매가 8.2% 감소하며 총 판매는 4.6% 감소.

- 5월까지의 누적실적에 비해 국내판매 증가율(12.1% → 13.5% → 14.1%), 해외판매 증가율(-11.1% → -9.5% → -8.2%), 총판매 증가율(-7.5% → -5.9% → -4.6%)이 모두 소폭 개선됨.

- 상반기 누적 해외판매 중 수출 분은 51만3355대, 해외생산 분은 66만8007대를 기록.

- 전년 대비로 수출은 17.5% 감소했고, 해외생산은 0.6% 증가. 누적 해외생산 실적이 증가세로 돌아섬.

- 5월까지 누적실적 대비 수출 증가율(-16.7% → -17.5%)은 악화됐으나, 해외생산 증가율(-3.1% → 0.6%)은 개선되며 해외생산 실적이 증가세로 돌아섬.

- 상반기 누적 국내생산(내수+수출) 분은 79만 105대를 기록, 전년 동월비 8.6% 감소, 전월(-8.2%) 대비 소폭 악화됨.

- 상반기 누적 국내생산(내수+수출)은 전체 생산 중 54.2%의 비중을 차지, 전월(54.1%)에 비해 소폭 증가.

한국GM, 신차 효과로 내수판매 급증

<내수판매 급증.. 신형 말리부 판매 호조>

- 6월 한국GM은 내수 1만8058대, 완성차수출 3만7019대로 총 5만5077대를 판매(**CKD 제외 : 한국GM은 지난 4월 실적부터 전체 생산의 50%에 달하는 CKD 수출 통계를 실적 자료에서 삭제).

- 전년 동월비 내수 판매가 47.6% 급증했으나, 완성차 수출이 13.8% 감소해 총 판매는 0.2% 감소.

- 5월에 비해 내수판매 증가율(40.8% → 47.6%), 완성차수출 증가율(-18.2% → -13.8%), 총 판매 증가율(-5.1% → -0.2%)이 모두 개선됨.

- 5월 하순부터 시작된 신형 말리부 판매가 6,310대를 기록, 내수 판매 실적을 견인.

- 수입차인 임팔라는 6월 1,136대가 판매되어 5월(861대)에 비해 크게 증가.

<누적 실적 감소세 지속>

- 상반기 누적으로는 내수 8만6779대, 완성차수출 22만 733대로 총 30만7512대를 판매.

- 전년 대비 내수판매는 21.6% 증가했으나, 완성차수출은 6.7% 감소해 총 판매는 0.1% 감소.

- 5월까지의 누적실적에 비해 완성차수출 증가율(-5.1% → -6.7%)은 악화됐으나, 내수 판매 증가율(16.2% → 21.6%)이 개선됐고, 총 판매 증가율(-0.1% → -0.1%)은 변동이 없었음.

르노삼성, 신차 효과로 판매 호조 지속

<내수, 수출 모두 급증>

- 6월 르노삼성은 내수 1만 778대, 수출 1만2476대로 총 2만3254대를 판매.

- 전년 동월비로 내수는 59.6%, 수출은 22.2% 각각 증가해 총 판매는 37.1% 증가.

- 5월에 비해 내수판매 증가율(68.2% → 59.6%)은 소폭 둔화됐으나, 수출증가율(6.3% → 22.2%)과 총 판매 증가율(27.8% → 37.1%)이 모두 크게 개선됨.

<신차 SM6 판매 호조 지속>

- 내수의 경우 신차 SM6가 7,027대나 판매되며 내수 판매 급증세를 이끌었고, SM7의 판매(694대)도 전년동월비 156.1% 증가. 반면 QM3는 1,214대가 팔려 전년 동월비 44.3% 급감. 이에 따라 6월 내수 판매량에서 QM3의 비중은 11.3% 수준에 그침. 나머지 차종의 판매는 모두 급감.

- 수출의 경우 SM5, SM7, QM5의 수출이 없었고, SM3(272대), SM6(13대), QM6(271대)의 수출이 미미했으나, 닛산 로그의 수출이 1만1920대를 기록하며 증가세를 이끔.

- 닛산 로그의 수출량(1만1920대)는 전체 수출에서 95.5%를 차지, 전월(93.0%)에 비해 비중이 감소.

<누적 실적 개선세 지속>

- 상반기 누적으로는 내수 4만6916대, 수출 7만7014대로 총 12만3930대를 판매.

- 전년비 내수는 25.9% 증가했고, 수출은 1.7% 증가해 총 판매는 9.7% 증가.

- 5월 누적 실적에 비해 내수판매 증가율(18.5% → 25.9%), 수출 증가율(-2.2% → 1.7%), 총 판매 증가율(4.3% → 9.7%)이 증가세로 회복됨.

- 상반기 누적으로 QM3의 내수 판매 비중은 12.9%를 기록했고, 전체 수출 대비 닛산 로그의 판매비중은 95.8%를 기록.

쌍용차 판매 호조 지속

<내수, 수출 모두 급증>

- 6월 쌍용차는 내수 9,750대, 수출 4,417대로 총 1만4167대를 판매(CKD 포함).

- 전년 동월비로 내수가 15.8%, 수출이 11.8% 증가하며 총 판매는 14.5% 증가.

- 5월에 비해 내수판매 증가율(18.5% → 15.8%)은 소폭 둔화됐으나, 수출 증가율(-3.3% → 11.8%)과 총판매 증가율(10.8% → 14.5%)은 크게 개선됨. 특히 수출 증가율은 증가세로 전환됨.

- 내수의 경우 티볼리가 5,711대 판매(전년동월비 57.3% 증가)되며 증가세를 견인했고. 렉스턴(18.3%)과 코란도스포츠(3.8%)의 판매도 소폭 증가.

- 상반기 누적으로는 내수 5만 696대, 수출 2만3881대로 총 7만4577대를 판매(CKD포함).

- 전년 대비로 내수가 11.6%, 총 판매가 6.8% 각각 증가했으나, 수출은 2.1% 줄어들며 감소세를 지속.

<티볼리 판매 순항 지속>

- 티볼리는 6월 5,711대가 판매되며 전년 동월비 57.3% 증가. 5월 내수 판매량 중 티볼리의 비중은 58.6%를 기록, 5월(59.7%)에 비해 소폭 감소.

- 티볼리의 5월 수출량은 2,354대로 전년동월비 2.3% 감소. 5월 전체 수출 분 증 티볼리의 비중은 53.3%를 기록, 5월(50.2%)에 비해 증가.

- 3월부터 티볼리 에어의 판매가 시작되며 티볼리의 내수 판매와 수출은 안정적 수준을 지속하고 있음.

수입차 판매 감소세 지속

<6월 판매 소폭 감소. 일본차 판매 급증>

- 6월 수입차 신규등록대수는 2만3435대를 기록, 전년 동월비 3.5% 감소.

- 수입차의 6월 국내 시장점유율은 QM3(1,214대)와 임팔라(1,136대)를 국산차로 분류 시 12.7%, 수입차로 분류 시 14.0%를 기록. 각각 11.8%, 13.0%였던 5월에 비해 증가.

- BMW가 4,820대(전년동월비 증가율 –16.1%)로 가장 많이 팔렸고, 벤츠(4,535대, 8.1%), 아우디(2,812대, 30.8%), 폭스바겐(1,834대, -57.6%), 렉서스(1,276대, 75.5%), 도요다(1,165대, 63.9%), 랜드로버(1,140대, 38.2%), 포드(1,077대, -3.8%), 미니(858대, 9.3%), 혼다(688대, 48.3%) 등의 순으로 판매됨.

- 6월 국가별(브랜드 기준)로는 독일차 1만4343대(점유율 61.2%), 일본차 3.929대(16.8%), 영국차 2,499대(10.7%), 미국차 1,651대(7.0%) 등의 순으로 판매됨. 전년 동월비로 일본차(50.1%), 영국차(31.9%)의 판매가 증가했고, 미국차(-8.0%), 독일차(-15.1%)의 판매가 감소함.

- 5월에 비해 일본차(15.2% → 14.0% → 16.8%), 영국차(9.2% → 9.8% → 10.7%)의 점유율이 증가했고, 미국차 (8.6% → 7.0% → 7.0%)의 비중은 변화가 없었으며, 독일차(62.3% → 65.7% → 61.2%)의 비중은 감소. 유럽차 비중은 76.2%를 기록, 전월(79.1%)에 비해 증가.

<누적 실적 감소세 지속>

- 상반기 누적으로는 11만6749대를 판매, 전년 대비 2.6% 감소. 감소세가 지속됐고 감소폭이 소폭 커짐(-2.3% → -2.6%).

- 상반기 누적 시장점유율은 QM3(6,073대), 임팔라(8,163대)를 국산차로 분류 시 12.6%, 수입차로 분류 시 14.1%를 기록, 각각 전월 누적실적인 12.5%, 14.1% 대비 소폭 증가..

- 상반기 누적 국가별(브랜드 기준) 차량 판매는 독일차가 7만4895대(점유율 64.2%), 일본차가 1만6479대(14.1%), 영국차 1만1581대(9.9%), 미국차 8,791대(7.5%)를 기록. 전년 대비로 영국차(증가율 34.5%), 일본차(11.7%)의 판매가 증가했고, 미국차(-3.7%), 독일차(-9.2%)의 판매가 감소. 유럽차 비중은 78.4%로 전월 누적실적(78.9%)에 비해 소폭 감소.

- 5월까지의 누적실적에 비해 일본차(13.4% → 14.1%), 영국차(9.7% → 9.9%)의 점유율이 상승했고, 미국차(7.7% → 7.6%), 독일차(64.9% → 64.2%)의 비중이 감소.

조선

6월 선박발주 급감세 지속

<선박발주, 선가 동반 하락>

- 국제 조선-해운 조사기관 클락슨에 따르면, 6월 전세계 선박발주량은 51척, 96만CGT(표준화물선환산톤수)를 기록. 우리나라가 8척, 37만CGT를 수주했고, 중국이 21척, 29만CGT, 일본이 13촉 21만CGT를 수주.

- 상반기 누적 전세계 선박발주량은 224척, 632만CGT를 기록, 전년 동기대비 66% 감소. 중국이 92척, 242만CGT를 수주했고, 우리나라가 27척, 83만CGT, 일본이 28척, 52만CGT를 기록.

- 국가별 수주잔량은 중국이 3,770만CGT, 한국이 2,508만CGT, 일본이 2,210만CGT로 감소 추세를 지속.

- 발주가 급감하면서 선가도 하락. 6월 클락슨 선가지수는 지난 5월의 129보다 2포인트 하락한 127을 기록.

|

11조 추경, 조선 노동자 실직 예산 2천억원에 불과

- 정부, 11조원 규모의 추경 예산안 국회 제출. 내용은 왼쪽 그림과 같음.

- 11조원 중 1.2조원은 채무 상환이고, 3.7조원은 지자체와 지방교육청에 대한 교부금이며, 1.4조원은 부실화된 산은과 수은에 대한 출자이기 때문에 실제 직접적으로 투입되는 예산은 4.7억원 수준임. 그나마 대부분은 기업들에게 제공되고, 일자리나 생계급여, 복지 관련 예산은 5천억원 수준에 그쳤으며, 그나마 조선업종 실직자를 위해 배정된 예산은 고작 2천억원에 불과.

- 정부는 추경으로 만들어질 직간접적 일자리 창출 규모를 6만 8천개로 추산. 그러나 노인 일자리 및 사회활동지원 2만명, 산림 병해충 방제 4,000명, 숲 가꾸기 1,700명 등 일시적 일자리가 포함돼 있으며, 조선업에서는 5~6만명의 실업자가 발생할 것으로 예상되고 있지만 고용 유지에 초점에 맞춰진 인력은 20%에 불과. 나머지는 조선업 밀집 지역에 창업기업 인턴, 마을 가꾸기, 공원 정비 등 단기 일자리 9000개를 만들어 구제하고 이직 지원, 전직 훈련 등을 통해 고용불안을 최소화한다는 것인데, 대책이라기보다는 시늉만 낸 것이라고 할 수 있음.

- 결국 조선해운업 위기를 이유로 ‘추경’을 편성했지만, 정작 그 돈은 “기업이 살아야 일자리가 창출된다”는 논리 아래 실직위기의 조선 노동자들이 아니라 기업들에게 가도록 만들어진 것.

여야 ‘조선 구조조정 청문회’ 잠정 합의

- 여야 3당, 최근 산업은행과 수출입은행 등 국책은행이 진행한 산업 구조조정에 대해 국회 정무위원회와 기획재정위원회에서 상임위별 청문회를 열기로 잠정 합의.

<새누리,‘서별관회의’청문회 거부>

- 그러나 부실 여부를 알고도 산은과 수은의 조선사 지원을 결정해 사태를 악화시킨 당사자들이 모인 ‘청와대 서별관회의’에 대한 청문회가 이뤄질지는 불투명. 야당이 이를 요구하고 있으나, 새누리당이 이를 거부하고 있는 상황. 야당은 추경 통과와 이 문제(청문회 대상에 서별관회의를 포함시키는 것)를 연계한다는 방침.

철강

철강사 실적 선방

- 철강사들의 2분기 실적이 중국 철강업계의 구조조정에 따른 반사이익, 국내 건설경기 회복에 따라 개선 추세를 보임.

<포스코, 2분기 철강부문 호조>

- 포스코, 2분기 연결 기준(계열사 포함)으로 매출 12조8574억원, 영업익 6,785억원, 당기순익 2,205억원을 기록.

- 전년 동기대비 매출은 15.4%, 영업이익은 1.1% 각각 감소했으나, 당기순이익은 87.9% 증가.

- 2분기 별도 기준(철강사만 집계)으로는 매출 6조 96억원, 영업이익 7,127억원, 당기순익 3,105억원을 기록.

- 전년 동기대비 매출은 8.6% 감소했으나 영업이익은 17.3%, 당기순이익은 47.5% 각각 증가.

- 포스코건설과 포스코에너지가 각각 1802억원, 162억원의 적자를 기록하면서 철강부문의 실적을 깎아내렸으나, 어려움을 겪었던 해외 철강법인들이 국제 철강재가격 상승 덕을 보면서 비철강부문의 부진을 상쇄. 이에 따라 별도기준 영업이익이 전년 동기대비 17.3% 증가한 7,127억원을 기록하게 된 것.

- 상반기 연결 기준으로 매출 25조3186억원, 영업이익 1조3383억원, 당기순이익 5,589억원을 기록.

- 전년 동기대비 매출은 16.4%, 영업이익은 5.6% 각각 감소했고, 당기순익은 23.5% 증가.

- 상반기 별도 기준으로는 매출 11조7767억원, 영업이익 1조2948억원, 당기순이익 7,564억원을 기록.

- 전년 동기대비 매출은 11.9% 감소했으나, 영업이익은 19.9%, 당기순이익은 6.5% 각각 증가.

<현대제철 영업익 소폭 감소>

- 현대제철, 2분기 연결 기준으로 매출 4조2257억원, 영업이익 4,322억원, 당기순이익 2,546억원을 기록.

- 전년 동기대비 영업이익이 0.3% 감소했으나, 매출은 5.8%, 당기순이익은 26.5% 각각 증가.

- 2분기 별도 기준으로는 매출 3조6151억원, 영업이익 3,522억원, 당기순이익 2,011억원을 기록.

- 전년 동기대비 매출은 2.4%, 영업이익은 17.0% 각각 감소했고, 당기순이익은 2.4% 증가.

- 해외법인의 실적이 본격 반영되며 연결 손익이 개선됨.

- 상반기 연결 기준으로는 매출 7조9696억원, 영업이익 7,013억원, 당기순이익 4,131억원을 기록.

- 전년 동기대비 매출은 2.9% 증가했으나, 영업이익은 9.3%, 당기순이익은 7.0% 각각 감소.

- 상반기 별도 기준으로는 매출 6조8190억원, 영업이익 6,081억원, 당기순이익 3,872억원을 기록.

- 전년 동기대비 매출은 4.8%, 영업이익은 20.5%, 당기순이익은 13.6% 각각 감소.

<동국제강 실적 호전>

- 동국제강, 2분기 연결 기준으로 매출 1조4224억원, 영업이익 1,225억원, 당기순익 1,298억원을 기록.

- 전년 동기대비 매출은 4.7%, 당기순익이 17.2% 각각 감소했으나, 영업이익이 127.0% 증가.

- 2분기 별도 기준으로는 매출 1조1657억원, 영업익 990억원, 당기순익 365억원을 기록.

- 전년 동기대비 매출은 1.5%, 당기순익은 59.6% 감소했으나 영업익이 156.4% 급증.

- 이는 철강재 가격 인상분이 2분기부터 본격적으로 적용됐고, 건설 경기 회복으로 인한 컬러강판과 봉강 등 전 부문의 판매량이 증가했기 때문. 현재 동국제강은 조선업에 좌우되는 후판 비중을 지난 2014년부터 낮추는 등의 사업구조 재편작업을 진행 중.

- 상반기 연결 기준으로는 매출 2조6472억원, 영업익 1,791억원, 당기순익 2,146억원을 기록.

- 전년 동기대비 매출은 7.5% 감소했으나, 영업익과 당기순익이 모두 흑자로 전환됨.

- 상반기 별도 기준으로는 매출 2조1554억원, 영업익 1,402억원, 당기순익 390억원을 기록.

- 전년 동기대비 매출은 5.3% 감소했으나, 영업익은 흑자로 전환됐고, 당기순익은 198.9% 급증.